从资金流向方面来看炒股是如何加杠杆的,沪深两市今日主力资金净流出273.6亿元;沪深300成份股净流出114.21亿元。

来源:山海新财经

图源:颖通中国 公众号

图源:颖通中国 公众号

78岁高龄的刘钜荣携颖通控股已向港交所发起冲刺,试图在晚年拿下一个IPO。

楚小强丨文

41年前,37岁的刘钜荣还不是老板,只是国泰航空的一名舱务长。

当时,中国正处于市场改革初期,香水市场发展缓慢,国际香水品牌虽已开始进入国内,但品类非常有限。

由于经常接触国际旅客,刘钜荣很快洞察到了将进口香水引入国内市场大有可为。

1983年,尚在国泰航空任职的刘钜荣,私下却已开启创业之路。这年2月,他在香港注册成立颖通远东,之后凭借这家公司代理外国香水,打造起了一家香水品牌管理巨头——颖通控股。

如今,78岁高龄的刘钜荣携颖通控股出现在公众视野时,已然向港交所发起冲刺,试图在晚年拿下一个IPO。

不过,冲刺上市的背后,颖通控股的隐忧也不少。同时,公司在上市前夕为控股股东突击分红超6亿元的行为,也引发外界关注。

01

78岁冲刺IPO

创立于1983年的颖通远东,一定意义上来说是此次冲刺IPO的颖通控股的前身,刘钜荣最开始便是通过颖通远东开展外国香水的代理业务。

后来,随着刘钜荣商业版图的扩张,颖通远东便作为附属全资子公司被整合进颖通控股之内。

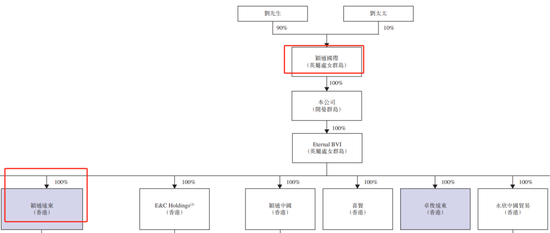

目前,刘钜荣与妻子通过全资持股的颖通国际(刘持股90%、妻子持股10%)掌控颖通控股,其中刘钜荣不仅是集团创始人,还是董事会主席。

7月18日,78岁高龄的刘钜荣带领颖通控股向港交所递交招股书,拟于主板挂牌上市。经过40多年发展,颖通控股已然成长为一家香水巨头企业。

按2023年销售额计,颖通控股是内地、香港及澳门综合市场最大的香水品牌管理公司,亦是第三大香水集团。

从招股书得知,目前颖通控股的商业模式主要由两大部分构成:

一是为国外品牌设计及实施量身定制的市场进入及扩张计划,使之能够在内地、香港及澳门站稳脚跟,扩大影响力及渗透率;

二是向国内市场采购及分销这些国外品牌的产品。

截至2024年7月11日,颖通控股管理的外部品牌已达63个,其中48个为香水品牌,包括外界熟知的爱马仕、梵克雅宝、宝格丽等国际知名品牌。

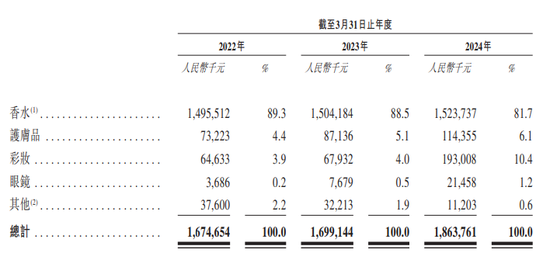

2022财年至2024财年(截至3月31日止年度),颖通控股的收入分别是16.75亿元、16.99亿元、18.64亿元,其中香水业务的收入占比分别为89.3%、88.5%、81.7%。

尽管香水的收入占比在近两年有所下降,但它依旧是这家公司业务的重中之重。

从2023财年和2024财年的情况看,单靠着给爱马仕、宝格丽这些国外名牌卖香水,颖通控股一年营收就超过15亿元。

02

核心业务毛利率下滑

令人担忧的是,香水作为颖通控股的核心业务,收入占比下滑的同时,毛利率也不合时宜地逐年下降。

2022财年至2024财年,颖通控股香水业务的毛利率分别为49.5%、49.1%、48.5%,呈现逐年下降趋势。追溯背后原因,竟是由于一个主要奢侈品牌的分销协议在2022年12月到期所致。

值得一提的是,上述香水品牌曾在2023财年为颖通控股贡献收入达4.25亿元,占比高达25.5%。但该品牌在双方合作协议到期后,决定自行在中国开展经营。

也就是说,颖通控股想要再获得该品牌的代理授权,希望已然非常渺茫。

“倘若我们无法与提供货源的该品牌授权商取得合作,则它对我们的产品供应可能会中断。我们也可能因为和该品牌授权商之间的分歧而面临诉讼风险。”颖通控股在招股书中表示。

一家香水品牌的合作协议到期就对毛利率产生如此之大的影响,这也从侧面说明,依赖代理分销的颖通控股,商业模式存在不小风险。

颖通控股表示,“倘若公司未能与品牌商取得稳定合作,公司的业务、财务状况、经营业绩、声誉及前景将受到重大不利影响。”

作为颖通控股的创始人及掌舵者,刘钜荣也看到了代理分销模式的风险,为了让公司业务稳定且持续发展,刘钜荣很早就为公司谋划多条腿走路。招股书显示,香水业务之外,颖通控股其实还囊括护肤品、彩妆、眼镜及其他多项业务,并推出自有香水、眼镜品牌。

只不过,从目前的收入情况来看,这些业务尚难挑大梁,在收入中的占比也较小。

以进步最快的彩妆业务为例,2024财年的收入不到2亿元,占比仅一成,远不及香水收入的零头。

03

突击分红6.3亿元

2022财年至2024财年,颖通控股实现净利润分别为1.71亿元、1.73亿元、2.06亿元。3年累计实现盈利5.5亿元。

盈利规模虽然不大,但并不影响颖通控股向控股股东慷慨分红。

从招股书得知,2022财年至2024财年,于对销集团内公司间股息后,颖通控股分别向控股股东派发股息1.28亿元、1.89亿元及3.14亿元。3年累计分红6.31亿元。

相比之下,3年间的累计分红金额比公司累计净利润高出0.81亿元。

颖通控股的控股股东包括刘钜荣夫妇及二人全资控股的颖通国际。其中,3年间刘钜荣个人的累计分红金额就超过3亿元。

向控股股东支付大笔股息,直接导致颖通控股的现金流大幅减少。

截至2024年3月末,颖通控股的现金及现金等价物余额为1.51亿元,较上一财年末的3.21亿元大幅下滑53%。

颖通控股表示,“董事确认,我们的现金及现金等价物维持在审慎水平,符合我们日常业务营运的要求。”

不过,此次赴港IPO,颖通控股计划将所募集资金用于发展自有品牌、扩展自营零售商渠道、提升公司知名度及声誉之外,部分还将被用于补充公司营运资金,以支持公司业务的增长。

一边向控股股东慷慨分红,一边又谋求IPO募资补充营运资金的颖通控股,最终能否成功登陆港交所,值得持续关注。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何俊熹 炒股是如何加杠杆的